住宅を購入するにあたり借りる住宅ローンについて、

固定金利か変動金利のどちらがよいかを解説します。

金利とは?

銀行などからお金を借りる代わりに払う利子のことです。

例えば1.5%などを見かけると思います。

これらの数値は基本的には年の利率(年利)を表しており、

年利1.5%であれば、100万円借りた場合に年間で1.5万円の利子を追加で返済する必要があるということです。

固定金利と変動金利の比較

住宅ローンを比較すると、固定金利と変動金利という用語が出てくると思います。

それぞれの特徴は以下です。

| 固定金利 | 変動金利 | |

| メリット | ・返済額が将来に渡り変わらない | ・固定金利より金利が低いため返済額が安価になる。 |

| デメリット | ・変動金利より金利が高い (将来的に返済額が小さくなる可能性あり) |

・金利が上昇した際に、固定金利より返済額が多くなる可能性がある |

| 向いている人 | ・ローンの支払いに余裕がない人 | ・ローンの支払いに余裕があり、金利をチェックできる人 |

固定金利のほうが金利が高いのは、将来の金利上昇リスクをヘッジできるからです。

ひらたく言うと、

金利は将来的にどんどん上がってしまうかもしれないという不安を、

固定金利にすることで解消させてあげるので、その分少し多めに金利が設定されているということです。

実際どっちがよいの?

メリット、デメリットは分かったけど、結局どっちがよいのでしょうか?

どちらにも金融商品としてメリットデメリットがあるため、一概には言えません。

ということを前提として、私が今選ぶとしたら

~20年までのローンなら「変動金利」一択、25年から35年のローンも「変動金利」とします。

理由としては以下です。

・将来的に妻とWワークで収入を増やし、金利が上昇した場合に期間短縮できる余地がある。

・低金利により、ローン期間の最初の方の金利が小さいのはメリットが大きい。

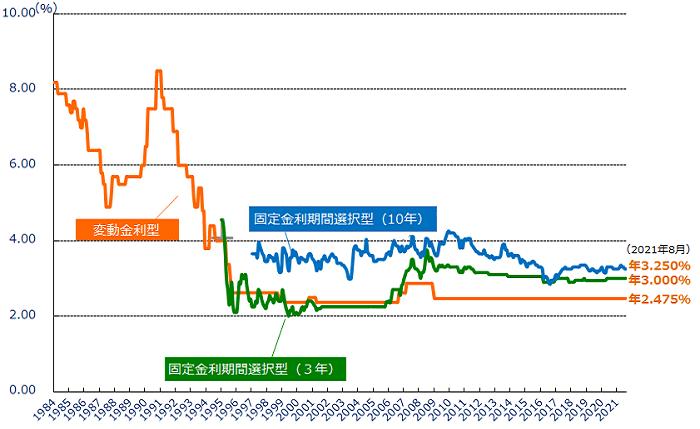

参考までに、過去の金利推移は下図のようになっています。

過去の金利推移

※ 主要都市銀行のHP等により集計した金利(中央値)が掲載されています。

引用元|住宅金融支援機構HP

近年は低金利が続いており、変動金利とした人が得する結果となりました。

しかし、この先20年、30年続く保証はありません。

変動金利を選択する人は、金利が上昇したケースをシミュレーションして、

金利上昇リスクを取れるのか検討するのがおすすめです。

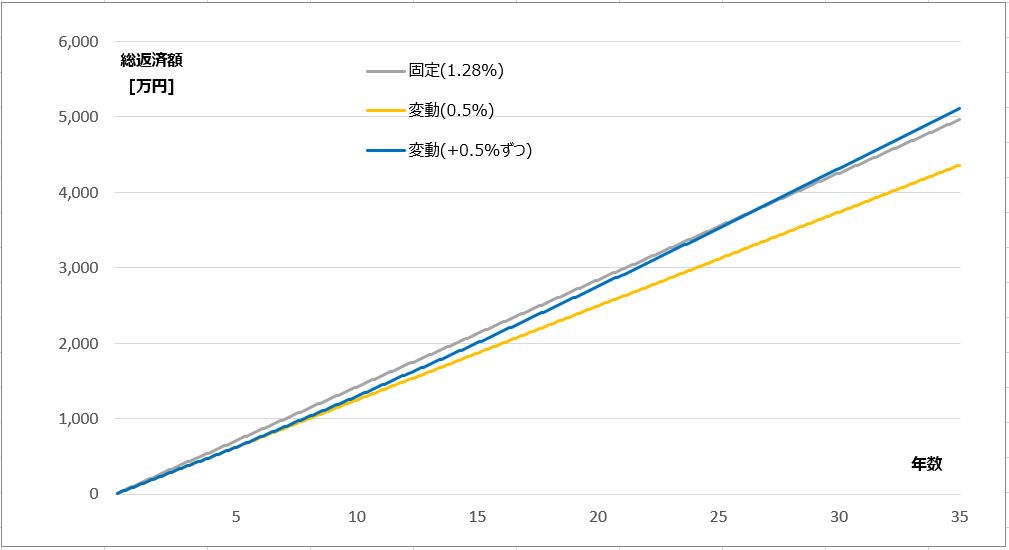

ご参考までに私がエクセルで試算した結果は下図です。

前提条件:借入額4,000万円、返済35年、元利均等返済

- 固定金利1.28% ⇒ 総返済額4,965万円

- 変動金利0.5% ⇒ 総返済額4,361万円

- 変動金利0.5%から5年ごとに+0.5% ⇒ 総返済額5,112万円

図より、上記の前提条件では最終的に変動金利が上昇した場合が最も返済額が多い結果となりました。

ただし、最後の5年間は3.5%まで金利が上昇していますが、その割には150万程度しか差がつかなかったと感じます。

最初は0.5%の金利で始まっており、初期のタイミングを低金利とできたことの影響の大きさが分かります。

私の場合は、仮に金利が上昇してきた場合は返済額を増やして期間短縮することができそうなので、

変動金利とすることに納得感が出ました。

エクセルでシミュレーションをしてみたい方は別記事に方法をまとめましたのでご参照いただければと思います。

こちらもCHECK

-

-

【住宅ローン】簡単にできる!返済をエクセルでシミュレーション

金融機関各社の金利の変更ニュースもあり、 長らく続いた低金利が今後上昇した場合、返済額はどのように増加してしまうのか、懸念を持っている人も多いと思います。 また、固定金利との比較、借入・借換の検討など ...

続きを見る

住宅ローン一括比較サイトを利用する手も!

自分でシミュレーションはめんどくさい!そんな時間がない!よくわからない!という人は、

簡単に比較できるもげチェックを使用してみるのもおすすめです。

金融機関95社の中から比較可能で、金利タイプも選択可能です。

住宅ローンの借換にも対応しています。

まとめ

住宅ローンの変動金利と固定金利について比較しました。

皆様のご参考になれば幸いです。